除了HSA和Pre-tax 401k,还有哪些是可以降低该年的adjusted gross income?

HSA 是用来退休后买医保的,都能花完

Tax Loss Harvesting,可以降低 $3000 的 W2,或者抵消不限量的 Capital Gain

Traditional IRA 工资低的话也可以降低 $7000 的 income

房贷的利息一部分可以 itemized deduct income

margin loan interest 可以 itemized deduct investment income

529 可以抵消一部分州的州税

还有就是干脆就不拿 W2 了 ![]() 1099 能抵的就多了

1099 能抵的就多了

嗯。所以还是要看第二家的401k计划有多好。

这个要看公司, 我现在的公司对front load就不太友好,个人上限到了之后的paycheck就拿不到match了,然后到转年4月份才补足上一年match不足的部分。

建议opt/h1b 非特别自信保证自己公司对待自己如亲儿女,(比如nvda,不裁员还给员工兜底十万块),那么建议只放公司match的部分,等到某个阶段留美是foreseeable future才拉满。

不完全是,医疗支出大的 HDHP 也非常适合,我每年远超 deductible,超出部分都是 100% 报销,相当于每年医疗费就是那固定的几千刀。账单留着以后还可以免税提钱

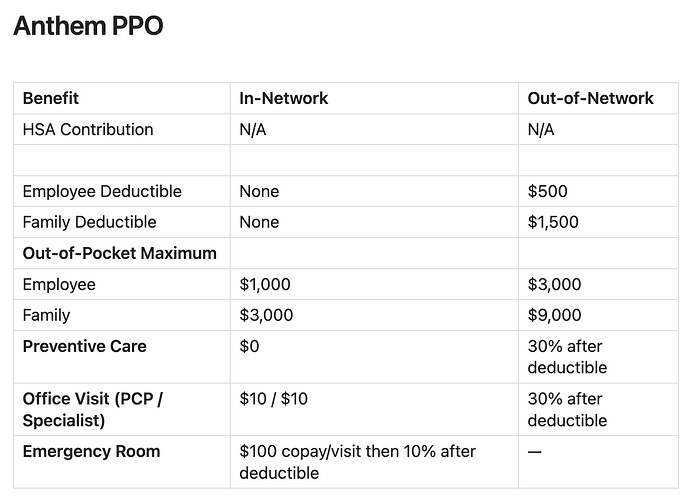

再加上每年能抵消几千的税,HSA 免税增长省下来的资本利得税,以及公司 Match 的 HSA,HDHP 是很 solid 的,对医疗支出低的和支出高的都很好;PPO 短期可能 make sense 但 HSA 的免税增长相当于额外的 Roth 机会

你发的这个就更容易了,HSA 每年公司白送 $2000,意味着每年自己最多再补 $1500 就能 cover 当年所有病了;8550 哪怕税率 24% 那 max out 也省下来了 $1572 的税钱,大于 $1500,HSA 肯定赚

而且一些可选的治疗,医保是完全不 cover 的,但 HSA/FSA 能 100% cover,但 FSA 灵活度太弱了,花不完还容易作废,搞满 HSA 可以补足保险不 cover 的疗程。HSA 灵活多了,可以全都转到 Fidelity,可以买各种投资

全部拉满 干十年就退休

问了一下gpt,是女朋友,不是老婆,最多只能算domestic partner,但是加进来 → coverage 变成 family → HSA contribute 上限 $8k,公司也会给2k

这种情况加进去可能会导致一些税务问题,然后加人的话保险费用也可能变高

HSA 按照 8550 难道不需要 MFJ 报税?没结婚应该不行?不清楚这个

双职工也可以每个人都 individual 上 HDHP,每个人去拿自己公司的 HSA Match,如果女朋友公司福利类似的话我上面的结论依然保持一样

那不得赚飞起啊

各自的话当然没有问题,因为这个保险相对还不错,所以女朋友就不需要用她的保险了,直接用我这个。我就算是PPO,其实也有一个问题,就是我会有一个叫做imputed income的东西,它会导致相当于每年的税前收入会上涨不少,公司cover的保险费用算作收入。

如果你们公司改成保险改成 family 也不额外收钱的话那确实不错,相当于额外多送了一个人的保险和 $1000 的 match。但不是所有公司都这样

已婚了应该没这个 imputed income,所以我不太了解。祝你们早日结婚,少一些烦恼 ![]()

员工都是0元,但是加人的话,双周要给100左右

是的,已婚就没有这个了,这个比保险费都多

那你就不一定值了,毕竟原本她公司白送的保险就损失了。一年额外自付 $2600 呢,还有额外的税

虽说美国税是 marriage penalty,但收入差距大的话其实结婚反而划算

- 在泥潭和小

晒tc和苦穷

晒tc和苦穷

如果之后打算回国买房生活 还要拉满401k吗 到60岁才能取钱感觉不灵活 但是pre-tax又能省税 冲着这个似乎也不亏

wrong,离开美国去中国,非 RA 后,根据 tax treaty,取 401k 不需要给美国交税